RECUPERAÇÃO DE CRÉDITOS PIS/COFINS NO SIMPLES NACIONAL

Muitas empresas recolhem tributos indevidos ou além do montante que deveriam, gerando um ativo a receber que muitas vezes fica esquecido.

Em momentos de crise como o que vivemos atualmente, gerado pela pandemia de coronavírus, a recuperação de créditos representa aumento da competitividade para a empresa, permitindo sua expansão ou mesmo sua sobrevivência em tempos tão difíceis.

Vamos abordar a possibilidade de recuperação de créditos oriundos das contribuições para o PIS e a COFINS sujeitos à tributação monofásica, ao passo que empresas optantes do Simples Nacional recolhem tal contribuição novamente no pagamento do Documento de Arrecadação, pois são englobados, geralmente, 8 tributos nessa guia, quais sejam:

- 1. ICMS – Imposto sobre Circulação de Mercadorias e Serviços;

- 2. ISS – Imposto sobre Serviços;

- 3. IRPJ – Imposto de Renda de Pessoa Jurídica;

- 4. CSLL – Contribuição Social sobre Lucro Líquido;

- 5. PIS/PASEP – Programa de Integração Social / Programa de Formação do Patrimônio do Servidor Público;

- 6. COFINS – Contribuição para o Financiamento da Seguridade Social;

- 7. IPI – Imposto sobre Produto Industrializado;

- 8. CPP – Contribuição Patronal Previdenciária.

Com isso, como o PIS e a COFINS já foram recolhidos na cadeia produtiva sobre determinadas mercadorias, não cabe a incidência novamente e caso o recolhimento tenha sido feito, caberá o direito à restituição.

MERCADORIAS QUE GERAM DIREITO AO CRÉDITO

Não são todas as mercadorias que estão abrangidas pela incidência monofásica de PIS/COFINS, mas somente determinadas NCMs. Dentre outros, são produtos com incidência monofásica do PIS e COFINS:

- a) gasolinas, óleo diesel, gás liquefeito de petróleo (GLP), álcool hidratado para fins carburantes;

- b) produtos farmacêuticos classificados nos seguintes códigos da Tabela de Incidência do Imposto sobre Produtos Industrializados (TIPI): – 30.01, 30.03, exceto no código 3003.90.56; – 30.04, exceto no código 3004.90.46; – 3002.10.1, 3002.10.2, 3002.10.3, 3002.20.1, 3002.20.2, 3002.90.20, 3002.90.92, 3002.90.99, 3005.10.10, 3006.30.1, 3006.30.2 e 3006.60.00;

- c) produtos de perfumaria, de toucador ou de higiene pessoal, classificados nas posições 33.03 a 33.07 e nos códigos 3401.11.90, 3401.20.10 e 9603.21.00, da TIPI;

- d) máquinas e veículos, classificados nos códigos 84.29, 8432.40.00, 8432.80.00, 8433.20, 8433.30.00, 8433.40.00, 8433.5 e 87.01 a 87.06, da TIPI;

- e) pneus novos de borracha da posição 40.11 e câmaras de ar de borracha da posição 40.13, da TIPI;

- f) autopeças relacionadas nos Anexos I e II da Lei nº 10.485, de 2002, e alterações posteriores;

- g) águas, classificadas nas posições 22.01 e 22.02 da TIPI;

- h) cerveja de malte, classificada na posição 22.03 da TIPI;

- i) cerveja sem álcool, classificada na posição 22.02 da TIPI e; j) refrigerantes, classificados na posição 22.02 da TIPI.

Tais itens podem ser excluídos do valor relativo às vendas do produto sujeito à tributação monofásica no cálculo do Simples Nacional, segregando as receitas. Vejamos:

§ 4o-A. O contribuinte deverá segregar, também, as receitas: (Incluído pela Lei Complementar nº 147, de 2014)

I – decorrentes de operações ou prestações sujeitas à tributação concentrada em uma única etapa (monofásica), bem como, em relação ao ICMS, que o imposto já tenha sido recolhido por substituto tributário ou por antecipação tributária com encerramento de tributação; (Incluído pela Lei Complementar nº 147, de 2014).

Lei complementar nº 123, de 14 de dezembro de 2006

Dessa forma, caso a empresa tenha recolhido o valor integral na venda, caberá o direito à restituição dos últimos cinco anos.

Sendo assim, considerando os códigos NCM que abordamos, há empresas que podem acumular um considerável montante de crédito a restituir, principalmente lojas de autopeças, restaurantes, bares e farmácias.

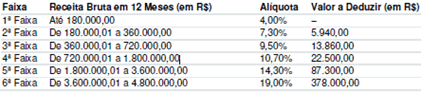

Por fim, vamos verificar uma situação hipotética para fins de obtenção do resultado do trabalho. Tomemos como exemplo uma empresa que tenha auferido receita bruta de um milhão de reais nos últimos 12 meses, o que a coloca na 4ª faixa na tabela I referente à LC. 123/06.

Após apuração a alíquota efetiva será de 10,70%. Assim, se o faturamento no mês de apuração for de R$ 83.333,33, dentro da mencionada receita bruta, deverão ser recolhidos R$ 8.916,66 a título de Simples Nacional.

Caso todas as mercadorias vendidas sejam sujeitas ao regime monofásico de PIS/COFINS, teremos uma redução de 1,31% da alíquota efetiva, resultando em uma alíquota de 9,39% e um Simples Nacional a recolher de R$ 7.824,99, resultando em um benefício de R$ 1.091,67 de economia no mês, gerando um passivo a ser restituído de R$ 65.500,20 reais se contabilizado os últimos 5 anos.

Assim, o valor é considerável e importante pois o contribuinte poderá reaver os últimos cinco anos e o pagamento se dá em até 60 dias na conta corrente da empresa.

Com o efeito da recuperação de crédito aplicada na empresa é possível destacar os seguintes benefícios.

Sendo assim, a recuperação de crédito, demonstra-se ser uma aliada para as empresas, possibilitando de imediato um fluxo de caixa maior, gerando segurança e competitividade ao empresário.

A IMPORTÂNCIA DO ESCRITÓRIO DE ADVOCACIA ESPECIALIZADO DENTRO DESTE PROCEDIMENTO

Não basta conhecer o direito se ele não for efetivado. Com isso, há alguns passos que devem ser adotados para a obtenção do direito à restituição do PIS e da COFINS incidentes em duplicidade. Vejamos:

- Identificar e revisar os códigos NCM

Muitas empresas, especialmente as pequenas e médias, não tem um bom controle de estoques e mercadorias e tal situação dificulta a restituição do PIS e da COFINS ao passo que as mercadorias têm que estar identificadas para que seja gerado o crédito.

A grande dificuldade é o fato de as empresas terem emitido as respectivas notas fiscais e detenham as informações financeiras e fiscais em dia, para que a análise seja feita.

Para isso, é importante que esteja em boa ordem o PGDAS e o XML das notas fiscais para identificação das mercadorias sujeitas a tributação monofásica.

Assim, a identificação e revisão das NCMs é fundamental para o sucesso da restituição, pois devem estar de acordo com a legislação que determina o recolhimento monofásico das contribuições.

- Segregação das receitas

A segregação das receitas é fundamental para a obtenção do direito ao crédito. Somente será possível identificar o direito ao crédito relativo à incidência monofásica de PIS/COFINS com a separação das receitas de vendas de mercadorias no Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório – PGDAS-D.

- Retificação das informações prestadas à Receita Federal

Quando forem levantadas as informações acerca da segregação de mercadorias, os erros identificados devem ser corrigidos junto à Receita Federal do Brasil com o objetivo de evitar fiscalização e cobrança de tributos.

Como o próprio nome identifica o PGDAS-D é declaratório e, representa, portanto, confissão de dívida, constituindo o crédito e permitindo a cobrança de tributos. Por isso, para evitar inconsistências, é necessária a retificação.

- Cálculo

Após as mencionadas etapas, ocorre a apuração do crédito de PIS/COFINS existente com o trabalho de nossa contadoria especializada para que seja efetivado a existência do crédito, dimensionando o valor a ser restituído, possibilitando assim, a efetiva restituição.

O cálculo é a parte mais importante, onde possibilita saber o montante a restituído.

- Restituição

O pedido de restituição de tributos relacionados ao Simples Nacional deve ser realizado conforme determinação do art. 13 da IN 1.717/2017. Vejamos:

Art. 13. O pedido de restituição de tributos administrados pela RFB abrangidos pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006, deverá ser formalizado: I – na hipótese de pagamento indevido ou a maior efetuado em Documento de Arrecadação do Simples Nacional (DAS), por meio do aplicativo Pedido Eletrônico de Restituição, disponível no Portal do Simples Nacional e no sítio da RFB na Internet, no endereço http://rfb.gov.br; ou II – na hipótese de retenção indevida, por meio do formulário Pedido de Restituição ou de Ressarcimento, constante do Anexo I desta Instrução Normativa, ressalvado o disposto no art. 18. Parágrafo único. O pedido de restituição formalizado em desacordo com o disposto no inciso I do caput será indeferido sumariamente.

O acesso ao pedido administrativo de restituição se dá pelo Portal do Simples Nacional.

Após a conclusão das etapas anteriores, o escritório preenche as informações que foram levantadas no procedimento de revisão, indo para a apuração administrativa para que a restituição ocorra diretamente na conta da empresa em até 60 dias.

Este procedimento sendo acompanhado por um escritório de advocacia que atue na área, visa a busca do melhor interesse da empresa, observando as peculiaridades apresentadas em cada caso, almejando resguardar o direito à restituição com segurança.

Clique aqui para falar com um dos nossos advogados especialistas em Direito Tributário.

1 comentário

INSTITUTOS TRIBUTÁRIOS - Barros e Haas Advogados · 8 de Novembro, 2021 às 3:54 pm

[…] Para saber mais sobre a incidência de PIS/CPFINS monofásicos, acesse nosso artigo: Recuperação de PIS e COFINS Monofásico no Simples Nacional. […]